网站导航

网站导航近日,致同会计师事务所《全球私募股权投资报告》调查显示,2015年私募股权投资基金总体交易规模和平均收益预期将有所上升。与此同时,私募股权基金间的相互转手交易将成为基金投资的重要方式之一。私募股权基金管理人(GP)更为关注投后增值,投后管理团队能力的重要性更加凸显。

不过,无论在发达国家还是新兴市场,私募股权投资基金之间的项目源竞争正变得日益激烈。如何以有利的价格获取优质的投资项目,仍是许多GP面临的真正挑战。

私募投资前景乐观

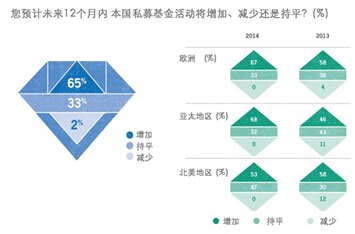

致同调查显示,在全球175位受访的资深GP中,有65%预计本国未来一年的私募股权投资活动将呈上升趋势。其中亚太地区受访者最为乐观,认为投资活动将上升的比例从上年的46%大幅增至68%;在欧洲,持乐观态度的受访者比例也从58%上升到了67%;而在北美,持乐观态度的受访者的比例从58%降至53%。

退出方面亦总体保持乐观,有66%的受访者(上年为64%)认为未来一年的私募退出活动将更为活跃,较高的估值倍数、有所改善的IPO市场以及积极的宏观经济环境被认为是主要的驱动因素。尽管退出活跃,但随着全球私募股权基金待投放的资金量在2014年达到创纪录的1.2万亿美元,更多的受访者认为在未来一年他们所管理的基金将呈现净买趋势。

对于私募投资的平均收益,有越来越多的GP表示看好,其中2014年预期未来一年平均收益上升的受访者比例达到了39%,较2013年的29%和2012年的18%均有明显增长。但在当前投资估值倍数日益高涨的形势下,GP要实现收益预期需要付出更大的努力。

基金间的转手交易频率预期上升

在开展私募股权基金调查的连续四年里,私募股投资基金间的转手交易一直被认为是第二重要的私募股权项目来源。此次调查里,有超过三分之二(68%)的受访者预计未来一年此类交易的数量将上升。近四成(39%)的受访者认为此类交易将是未来一年最重要的交易来源之一,仅次于家族或私有企业出售。调查还显示,GP所面临的压力——买方基金需要进行投资与卖方基金需要获得流动性是此类交易预期上升的主要原因。私募股权投资市场的成熟,尤其是印度和中国,亦助推了这种趋势。

在买方GP看来,通过从其它私募股权投资基金获得的资产往往风险低且有良好的公司治理,同时其优秀的管理团队更能理解私募股权基金的运作。此外,同为私募基金的专业卖方能使尽职调查过程更为顺畅,更有可能达成交易。然而,受访者也提醒称,此类交易的买家需要所购资产有足够的剩余增长和增值潜力。也有人担心,“精明”的私募卖家可能比其他的股权出让方要求更高的价格。

调查显示,有约68%的受访者认为从私募股权基金收购的资产比从其它出让方初次购买的资产更为优质。但同时,也有71%的受访者认为,从此类交易中产生增值将更难。这需要买方在资产质量和增长空间的风险之间进行平衡。

致同会计师事务所首席合伙人徐华指出:“过去普遍认为,‘高质量、低风险’的资产意味着较少的增值潜力和回报。但在我们看来,尽管收益不是那么可观,但这是一个好机会,因为高质量、低风险意味着回报将更安全。”

“在一个好项目日益难得的市场中,未来溢价将会越来越多地体现在更大的透明度和更低的交易执行风险上。私募股权基金间的转手交易是退出方式的一种补充。对买方GP来说,此类交易的成败将在很大程度上取决于其专业知识、经验和投资理念。”徐华补充道。

投后管理更加重要

私募股权投资通常十分重视交易进入时的价格,这曾被视为获得最终投资回报的核心驱动力。但致同调查表明,市场重心有所转变,尽管进入价格仍很重要,在投后管理阶段提升业务绩效的能力也成为一种必要。

调查结果显示,有66%的受访者强调了“绩效改善”的重要性,相比之下仅有2%的受访者视“价格套利”为未来一年投资收益的主要驱动力。同时,调查结果显示,将协助目标企业“并购”作为收益增长驱动的比例也有所下降,一定程度上反映了市场更为关注有机增长以及当前并购价格高企的事实。

更进一步而言,大多GP(56%)视自己为“增长投资者”,而非“价值投资者”。中国亦有40%的GP视自身为“增长投资者”,另有40%表示将在两者之间予以平衡。这进一步表明了,要在当前的市场上获得预期的回报,合理的进入估值与投后绩效提升都是重要的战略。

一个好的投资对象在很大程度上取决于其管理团队的能力。对私募股权投资者来说,评估管理团队执行投后管理计划的能力是投资决策过程至关重要的一个环节。

徐华认为:“在当前激烈竞争的市场环境下,要实现GP追求的收益,需要更多地关注后期的绩效改进。GP也需要考虑到,如果这种策略转变意味着更长的投资持有期,将对他们募资的流动性有着怎样的影响。另一方面,他们需要在尽职调查开始之初,就了解投资对象高管团队的管理能力。”